在新加坡的日常工作和生活中,大家经常会这样提问: “信托是不是只有大富豪才需要?” 其实,信托并不只是富人才能用的“奢侈工具”。对很多中产家庭、二婚家庭、有年幼孩子或特殊需求家人的家庭来说,信托往往是保障财富安全、安排传承方式、减少法律纠纷的最佳方案。 今天我就带大家系统认识一下信托的概念、类型和实际应用,并分享为什么它值得每一个有家庭责任的人重视。 简单来说,信托(Trust)是一种法律安排。你(设立人)把资产交由受托人管理,并按照你事先设定的方式分配给受益人。 在新加坡,信托既能保障小孩、年长父母的生活所需,也能在离婚、破产、债务等风险来临时,多加一道“安全锁”。 为了让大家更容易理解,可以把信托想象成一套“超级英雄装备”,不同模式对应不同功能: 灵活自由模式——可撤销信托 vs 不可撤销信托 可撤销信托:灵活,随时可修改,但防护力较弱。 不可撤销信托:一旦设立不可随便改动,却像加了“盾牌”,能抵御债务或风险。 指定继承模式——固定信托 vs 自由裁量信托 固定信托:早早设好分配规则,严格执行。 自由裁量信托:受托人可灵活调整,适合突发情况,例如孩子生病或特殊需求。 会后自动激活模式——遗嘱信托 vs 生前信托 遗嘱信托:在你过世后才启动。 生前信托:立刻生效,能避免遗嘱认证(probate)的繁琐流程。 二婚家庭专属模式——生命利益信托 确保现任配偶得到生活所需,同时保证最终资产传给孩子。非常适合需要兼顾多方的家庭。 很多人容易把信托和遗嘱混淆。它们都是遗产规划工具,但差别很大: 简单来说,遗嘱是“分配工具”,信托是“管理和保护工具”。很多家庭会把两者结合使用,效果更全面。 信托能管理的资产类型非常广泛: 现金与存款:最常见的信托资金来源。 房产:避免强制分割,确保家人继续居住。 股票与基金:让投资延续下去,长期造福家人。 人寿保险赔偿金:把保险理赔金指定进入信托,更好地保护未成年孩子。 公司股份:帮助企业主在自己离世后,平稳安排公司传承。 海外资产:对跨国家庭来说尤其重要,避免多国遗产税和法律冲突。 并非富人专属 守护未成年孩子 照顾特殊需求家庭成员 成本并不高 目标清晰:明确你想保护谁、保护多久。 专业机构:找有经验的受托人或信托公司,避免因操作不当引发纠纷。 法律与税务规划:尤其跨国家庭,更需兼顾不同国家的法律与税制。 信托并不是冰冷的法律术语,而是能真正照顾家庭温度的资产保护工具。它能让父母在百年之后仍然守护孩子,也能让财富公平传递,减少争执与风险。 如果你也在思考: 如何保护孩子的未来? 如何避免家人之间因为财富而产生矛盾? 如何让跨国资产顺利传承? 那信托,可能正是你需要认真了解的一环。 未来是不可预测的,但我们能提前做好规划。给自己和家人多一份安心,就是给生活多一份自由与轻松。

“我们普通家庭有必要设立信托吗?”什么是信托?

信托的“超级英雄模式”

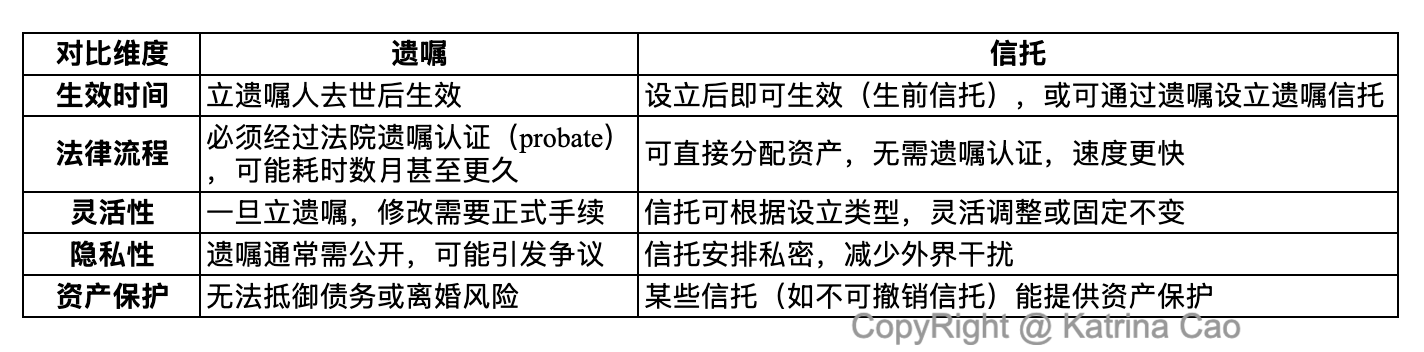

信托与遗嘱的区别

信托可以包括哪些资产?

为什么信托对普通家庭同样重要?

中产家庭通过信托,也能保障资产的稳妥传承与合理使用。

孩子在成年前,信托能代为管理和保留资产,避免他们因年少轻率而挥霍。

信托可保障他们的生活质量,同时不影响领取政府福利。

在新加坡,例如 SNTC(特殊需要信托公司)就提供政府资助的信托服务,设立费用仅需 S$150。设立信托时需要注意什么?

写在最后

为什么信托是家庭资产与遗产规划中不可或缺的一环?

Katrina Cao 丨 遗产规划|信托

2025-09-09

Katrina Cao

我是一名理财顾问,秉持“客户至上”的理念,致力于为客户提供个性化的资产与保险规划方案,帮助他们实现财务自由与财富增长。

-

微信二维码

-

小红书二维码

-

whatsapp

-

个人二维码

-

in二维码