你也许已经听过 “投资型寿险”、“万能险”、“终身险”,但是否知道还有一种专门为高净值家庭设计的工具——私人定制寿险(Private Placement Life Insurance, 简称 PPLI)?这篇文章会告诉你:

PPLI 是什么?

为什么特别受高净值人群青睐?

它是怎么运作、有哪些优势与限制?

是否适合你?

1️. 私募寿险(PPLI)究竟是什么?

PPLI ≠ 普通寿险,也非市场上买得见的零售保单。它是为超高净值人士(投资资产 ≥ 100–250万美元)定制的保险法律结构 + 资产托管工具。

不公开发售,按客户全额预缴保费

可由客户、公司或信托投保

保单附加象征式寿险责任,但价值主要在“资产增值”

保费可以是现金,也可以是股票、债券、私募股权或其它可变现资产

2️. 为什么这些高净值家庭青睐?它有何优势?

资产隔离与隐私保护

资产隔离与隐私保护

将资产以“保单所有权”名义持有,与您的其他财务状况切割。透过正确司法安排,这些资产在个人发生破产、诉讼或离婚时,往往不受影响。

遗产传承更高效

遗产传承更高效

死亡赔付可直接给指定受益人,无需冗长遗嘱认证。多个司法区下资产分布,也能简化继承过程。

税务优化/递延

税务优化/递延

多数司法区对保险保单内资产享有税务递延、部分豁免机制,避免资本利得税或赠与税,可大幅提升财富积累效果。

投资高灵活性

投资高灵活性

保单支持广泛资产配置:对冲基金、私募股、房地产、结构化产品等,完全贴合家庭资产多元配置的需求 。

保费成本优势

保费成本优势

由于仅保象征性寿险责任,其保险费用低“点对点计费”,且佣金与管理费可谈判,成本常优于传统万能险 。

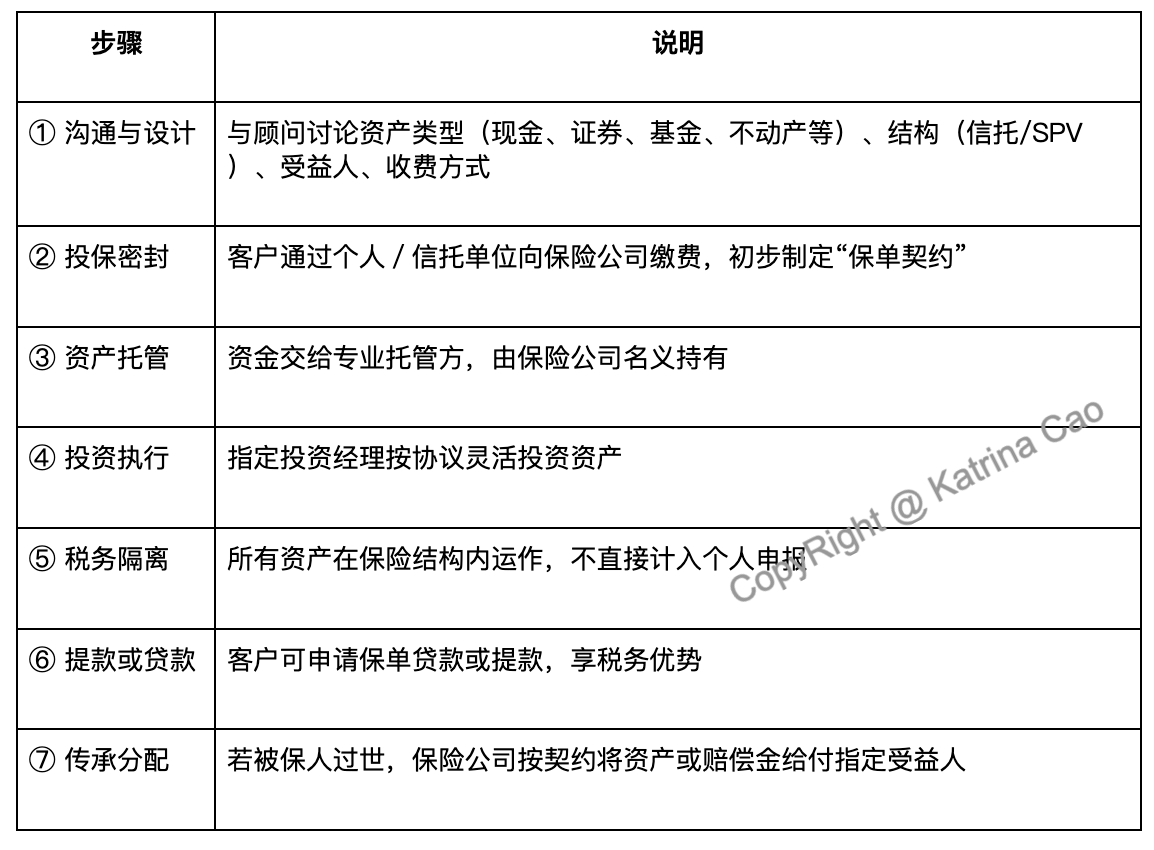

3️. 私募寿险的运作结构与流程

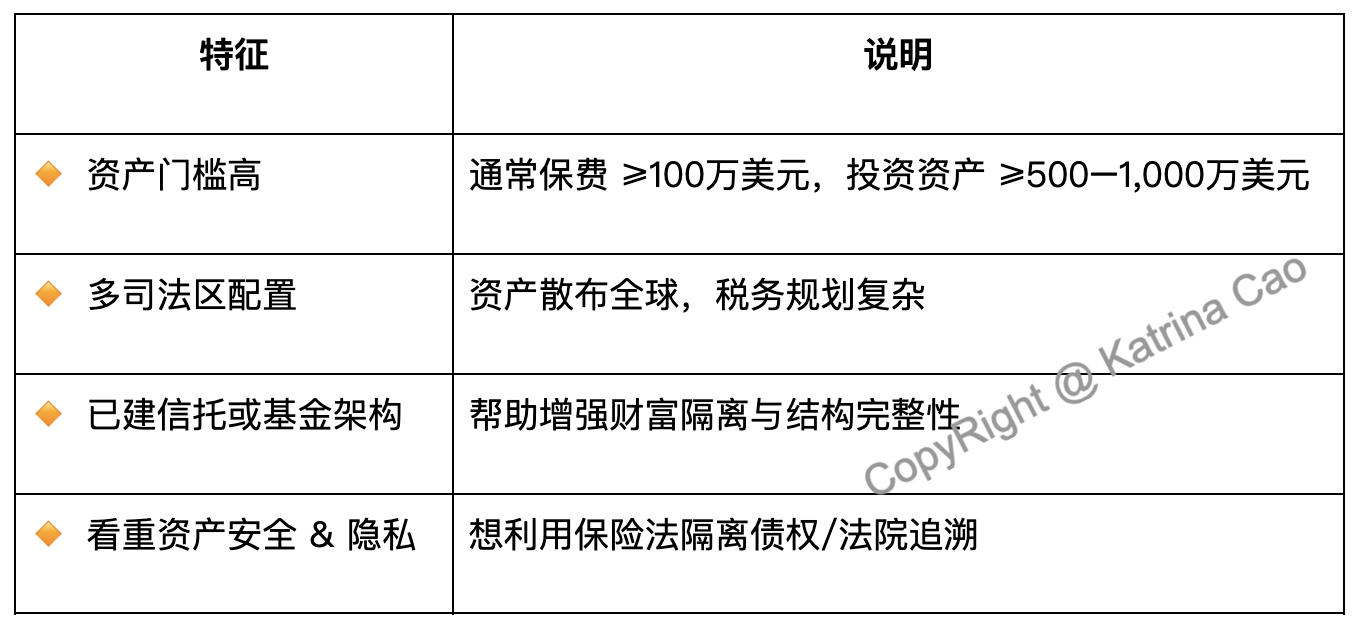

4️. PPLI 适合谁?高净值家庭的选择逻辑

5️. 欠缺与注意事项

手续复杂:需法律、税务、顾问团队合作完成

成本与合规要求高:需专业机构年年审计与报告

流动性限制:虽可贷款/提款,但并不完全等同于资产自由转出

监管一致性风险:不同国家法规更新速度需长期关注

6️. 总结:PPLI 是什么?

一个保险主体+资产管理+法律结构相互结合的高端工具

适合超高净值家庭进行税务规划、资产保护与跨国传承

优势是隐私更好、投资更自由、税务更可控,但门槛也高、结构更复杂

我是 Katrina,生活在新加坡多年的财务顾问。如果你对私募寿险(PPLI)、家族信托、跨境资产规划感兴趣,欢迎和我聊聊,也许我们能为你的未来一起画一张更清晰的蓝图。